مولفه های بررسی یک پرتفوی بورسی

سوگیری معاملاتی پیش نگری :

در این سوگیری افراد برای یک دارایی ، زمانی که دارای آن هستند ارزش بیشتری قائل اند تا زمانی که آن دارایی را در اختیار خود ندارند . در این سوگیری به هزینه های از جیب رفته وزن بیشتری داده میشود تا سودهای حاصل از آن،

اگر بخواهیم مثالی در این خصوص داشته باشیم :

زمانی که سهامداران مالک یک سهم باشند در مقابل تغییر دادن آن مقاومت بیشتری دارند تا زمانی که مالک آن سهم نیستند . زیرا از نظر روانی فروش آن به منظره ی خیانت آن ها به سهم به شمار میرود .

درست است که این یک سوگیری است اما می توان از آن در برخی از موارد استفاده نمود :

مثلا در صورتی که شما پیشنهاد به خرید یک سهم را به شخصی داده اید و آن تحلیل در نهایت آن طور که باید از آب درنیامده و بازار بر اساس تحلیل های شما پیش نرفته است در آن صورت به جای پیشنهاد موقعیت های سرمایه گذاری جدید که موجب زیر سوال رفتن راحتی سرمایه گذار میگردد می توان پیشنهاد بر خرید و سرمایه گذاری اندکی از وجوه سرمایه گذار به سهم جدید نمود تا این فشار روانی فروش اندکی کاهش یابد . زیرا سهامداران علاقه دارند تا از نظر روانی سهم به ارث رسیده یا سهمی که مورد خرید قرار داده اند را نگه دارند تا آنکه بفروشند حتی اگر متضرر گردند .

پس در این صورت بر طبق این سوگیری افراد علاقه به نگهداری سهم خود دارند شاید یکی از دلایلی که پرتفوی سهامداران را متضرر میسازد این سوگیری باشد ،

شاید بد نباشد تا در این میان به شیوه های مدیریت ریسک بپردازیم :

با داشتن استراژی معاملاتی و مدیریت ریسک می توان از ضرر پرتفوی تا حدودی جلوگیری به عمل آورد : در این میان می توان به پایبندی به حد ضرر ، روراست بودن با میزان ریسک پذیری خود، تنوع بخشی در پرتفوی ، انتخاب سهام با پشتوانه ی بنیادی قوی مانند سهم فباهنر ، کاهش بخشی از ریسک با سرمایه گذاری در صندوق ها مانند صندوق های درآمد ثابت با درصد سود مشخص ماهانه ، اشاره نمود.

هر فرد باید در معاملات ، انتظار خود را از سودی که مدنظر دارد مورد بررسی قرار دارد ، هم چنین میزان ریسکپذیری خود را محاسبه نماید .

هم چنین هر فرد در معاملات خود لزومی ندارد تا کل سرمایه خود را وارد بازار کند زیرا با وارد کردن بخشی از سرمایه در بازارهای موازی مثل طلا ارز و مسکن نیز می توان بخشی از ریسک پرتفوی خود را کاهش داد و در صورت هر گونه تغییر در بازار های مختلف کسب سود نمود .

مثلا اگر نگاهی به وضعیت بازار از اردیبهشت تاکنون بیندازیم می توان گفت :

از 17 اردیبهشت تا انتهای مرداد ماه 1402 شاخص کل با افت 24 درصدی همراه بوده که پس از رشد شهریور ماه به 12 درصد افت کاهش یافت ولی با این وجود این اصلاح شاخص بیش از 40 تا 50 درصد پرتفوی سهامداران را متضرر ساخت ضرری که بیش از 2 برابر بوده است .

بخشی از این عدم فروش ها در بازار در آن تایم به دلیل همین سوگیری می تواند باشد زیرا با وجود آنکه تمام سیگنال ها بر اصلاح بازار سر میداد اما بر نگهداری سهم ها حتی با وجود خواب پول رضایت دادیم .اما چرا ؟ زیرا نگهداری سهم راحت از فروش آن از منظر روانی بوده است .

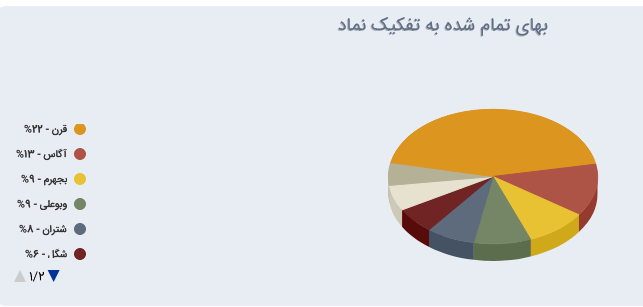

در شکل زیر به بررسی یک پرتفوی بورسی از سال گذشته میپردازیم :

یکی از ایرادات این پرتفوی می توان به تعداد زیاد نمادها اشاره نمود در صورتی که تعداد نمادهای پرتفوی شما زیاد باشد بررسی آن ها و مدیریتشان سخت تر خواهد بود

با وجود آنکه اکثر این سهم ها به مدت یکسال است که خریداری شده اند ، در بازدهی ها اشاره کردیم که معمولا از یک سال به بالا صنایع رشد قابل توجه خود را نشان میدهند ، با این وجود بازدهی این پرتفوی تنها به صورت مجموع 6 درصد مثبت است اما چرا ؟ یکی دیگر از ایرادات این پرتفوق عدم تنوع سازی در صنایع مختلف است بخش اعظم این پرتفوی به فولادی ها و پتروشیمی ها و شیمیایی ها تعلق دارد ، 3 صنعتی که تغییرات آن ها و عوامل موثر بر آن ها به مانند همدیگر عمل میکند . پس در زمانی که با داستان های نرخ خوراک شاهد ریزش بازار بوده ایم بخش اعظم این پرتفوی به دلیل عدم تنوع سازی مناسب میان صنایع مختلف دچار زیان گردید.

نبود حد ضرر یکی دیگر از دلایل افت و بازدهی کم این پرتفوی است ، به دلیل نبود حد ضرر شاهد زیان بیش از 60 درصدی نماد بجهرم هستیم با وجود داشتن این سهم از سال 1399 تا کنون نتوانسته است تا خود را مجددا به سقف قبلی اش در سال 1399 برساند.

در چیدمان این سبد به مواردی که اشاره کردیم پرداخته نشده است هم چنین در میانه های مسیر نیز سری به پرتفوی و بررسی بر روی عملکرد آن اعمال نگشته است تا دید که آیا به اهداف قیمتی نزدیک شدهاند و روند حرکتی بازار چگونه بوده است و اگر نیاز بود تجدید نظری در سبد خود صورت گیرد .

در صورتی که این سرمایه گذار مبلغ سرمایهگذاری خود رابا حداکثر 50% از کل سرمایه محدود میکرد و بیشتر از نصف سرمایه او درگیر بازار نمیبود از سرمایه ی باقی مانده می توانست بهعنوان ذخیره و پشتوانه برای روزهای اصلاحی یا حتی ریزشی بازار استفاده کند و حتی در سهمی مانند بجهرم میانگین کم کند . مبلغ قابل ریسک در هر معامله باید به 5% از کل سرمایه محدود گردد .

در نهایت در هر پرتفوی تنها 20 الی 30 % شامل مواردی مانند تحلیل تکنیکال، بنیادی و یا حتی رانت میباشد بخش اعظم و باقی مانده ی آن به مدیریت پرتفوی باز خواهد گشت .

در این گزارش به بررسی یکی از علل های مهم در زیان هر پرتفوی پرداختیم سوگیری معاملاتی پیش نگری موجب میگردد تا افراد از عمل فروش سهم خود جلوگیری به عمل آوردند ، پس از بررسی این سوگیری اثرات آن به مدیریت ریسک و راه های پرداختن به آن رسیدیم و در نهایت با بررسی یک پرتفوی بورسی و نکات ضعف آن گزارش خود را به پایان رساندیم .

کارشناس بازار سرمایه: مرسده گونه

پی نوشت : ارزش معاملات خرد (سهام+حق تقدم) امروز بازار مورخ 26 شهریور ماه 1402، مبلغ 4811 میلیارد تومان بود.